豪ドル/NZドルは、2022年2月21日現在、ニュージーランドの政策金利の方が高いのにも関わらず上昇しています。その理由について考察していきます。

- 豪州、NZの政策金利引き上げがすでに市場に織り込まれていること

- ロシア、ウクライナ問題等により天然資源価格が高騰していること

本ブログは個人的な投資活動の公開が主旨なので、本当は2022年の投資方針など基本的なことから書くつもりでしたが、タイムリーな話題なのでこちらを先に書くことにしました。

豪ドル/NZドルの概要については、下記の別記事で述べています。

豪ドル/NZドルの現在の状況

この通貨ペアは政策金利差で動く事が多いので、比較的トレンドが予想しやすいと言われていました。

2022/2/21現在の政策金利は、オーストラリアが0.1%、ニュージーランド0.75%になっています。

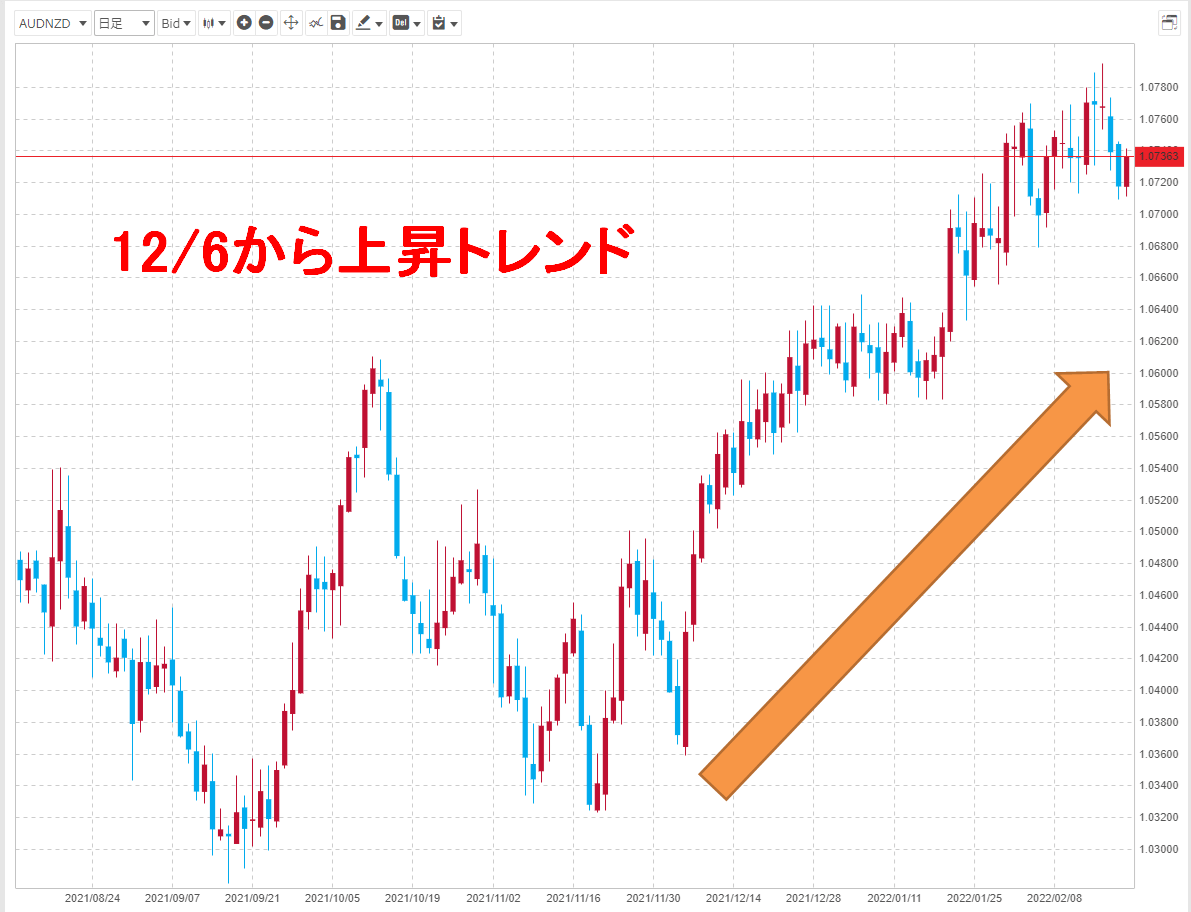

通常であれば、金利の高いニュージーランドドルの方が買われるので、豪ドル/NZドルは下がるはずです。しかし、12月上旬から完全な上昇トレンドになっています。

はじめは一時的なもので、そのうち戻すだろうと考えていたのですが、2/21現在もそれが続いています。

その理由について、考えてみたところ以下の2つが思い当たりました。

- オーストラリアの金利上昇が確実視されており、近い将来ニュージーランドとの金利差がなくなると市場で考えられているため、金利差に反応しなくなったのではないか?

- ロシア、ウクライナ問題により天然資源価格が高騰しているからではないか?

このような観点で調べてみたところ、フランクリン・テンプルトン・ジャパンの「2022年の豪ドル相場の注目点と展望」という記事を見つけました。

参考になる表などが多く載せられているのですが、著作権の関係でそれをコピーできないと思います。詳しくはそちらを見て頂くとして、私が予想した通りの事が書かれていました。

こちらは、豪ドルだけに焦点を当てたものなので、ニュージーランドとの関係も踏まえて私なりの考察をしたいと思います。

政策金利との関係について

2/1、オーストラリア準備銀行の理事会は、量的緩和の終了を決定しましたが、利上げについては慎重な姿勢を示しました。

しかし、市場関係者の間では早ければ2022年中、遅くても2023年前半までには利上げに踏み切るとの見方が大勢になっています。

2/19の日本経済新聞にも、「18日の債券市場では豪州の10年物国債利回りは一時2.2%台をつけ、2019年2月以来3年ぶりの高水準で推移」「豪準備銀行(中央銀行)が早期の利上げに踏み切るとの観測が広がり、豪金利に上昇圧力がかかりやすくなっている」との記事が出ています。

また、2023年から2024年にかけてオーストラリアの利上げペースがアメリカのそれを上回ると考えられており、金利先物市場では、すでに織り込まれています。

そのため、利上げの実施時期に多少のばらつきがあったとしても、どうせ各国で金利を上げるのだから、金利差なんてそのうちなくなると市場が見ているのだと思います。

政策金利の引き上げ発表をしても相場が反応しないという現象はイギリスのポンドでも起きています。

2/ 3、イギリスのイングランド銀行(中央銀行)が政策金利を0.25%から0.5%に引き上げると発表しました。この時の事をJFXの小林社長はTwitterで以下のように解説しています。

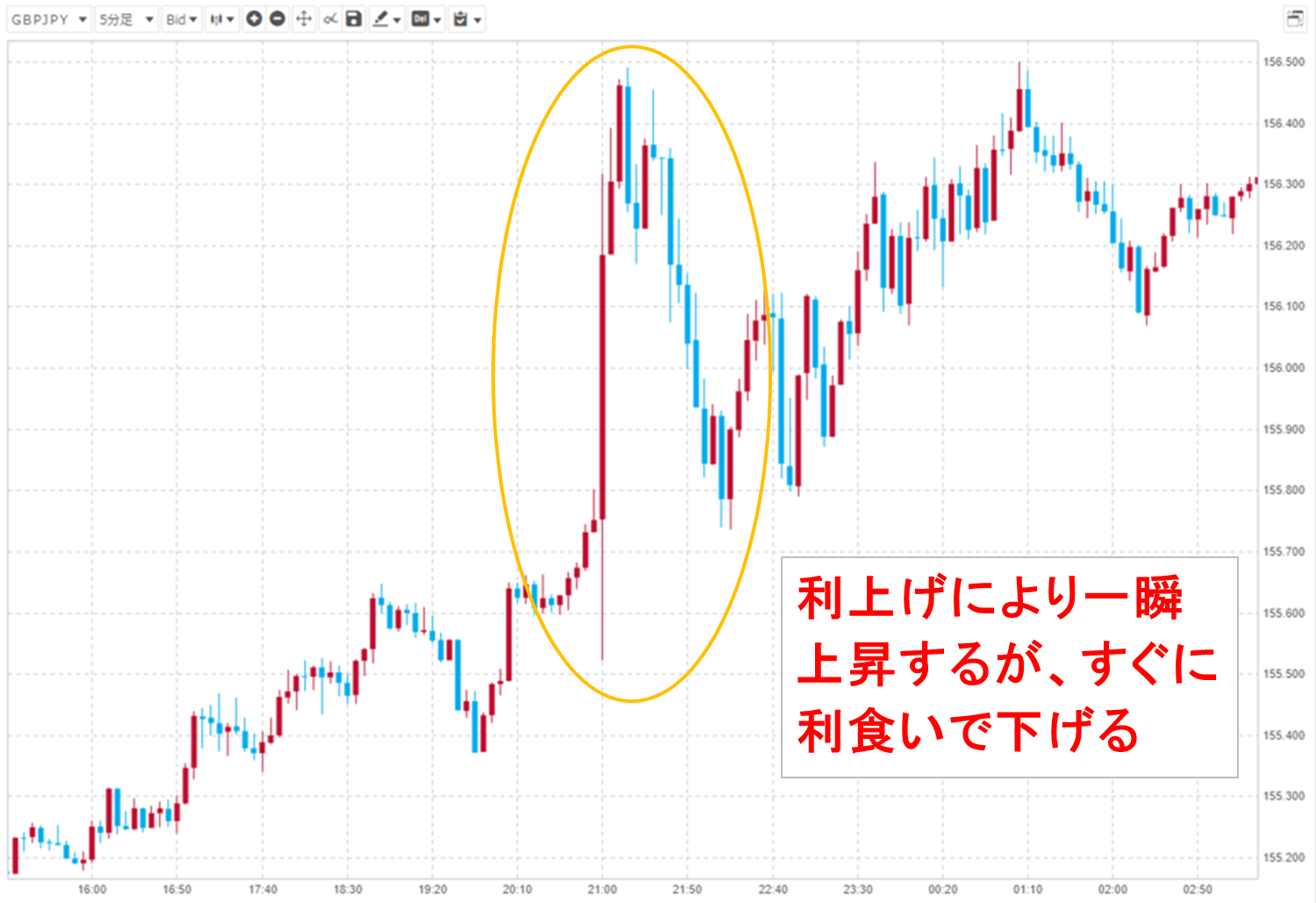

図1 2/3 ポンド/円 5分足

このように、 いくら政策金利の引き上げという好材料が出たとしても、市場ですでに織り込みずみならば一瞬上げても、すぐに戻してしまうのです。

だから、豪ドル/NZドルはニュージーランドの金利が高いのにもかかわらず、いつものように下がらなくなったのだと思います。

なお、同じ様なことは、株でもよく起こり、好調な決算が発表されたとたん株価が下がる事があります。これも、材料出尽くしと判断され、利益確定の売りが多くなるためです。

天然資源価格の高騰

豪ドル/NZドルが上がるには、豪ドルが買われるか、NZドルが売られる必要があります。

新型コロナウイルスの問題等はオーストラリアもニュージーランドも抱えているため、特別NZドルだけが売られる状態ではないと思います。他にNZドルだけが売られる理由が思い当たらないため、豪ドルが買われる理由を探してみると、天然資源価格の高騰がありました。

オーストラリアは鉄鉱石、天然ガス、石炭などの天然資源を多く輸出しています。

これを踏まえて豪ドル/NZドルのチャートを見ると12月に入ってから上昇トレンドになっています。ちょうどそのくらいの時期からニュースでロシア、ウクライナ問題が取り上げられるようになりました。

図2 豪ドル/NZドル 日足チャート

また、前出の「2022年の豪ドル相場の注目点と展望」でも書かれているように、元々世界的な脱炭素化の動きによりコモディティ価格の上昇を引き起こす「グリーンフレーション」が顕在化していました。すでに足元でも鉄鉱石に次ぐオーストラリアの輸出資源である石炭や液化天然ガスの価格が大きく上昇しているところにロシア、ウクライナ問題が起こったのです。

ロシアが欧州向けの天然ガスの輸出量を減らした影響で天然資源価格が高騰しました。2/19の日経新聞朝刊では、今後、世界で天然ガスの獲得競争が起こる可能性が指摘されており、さらなる価格上昇も予想されます。

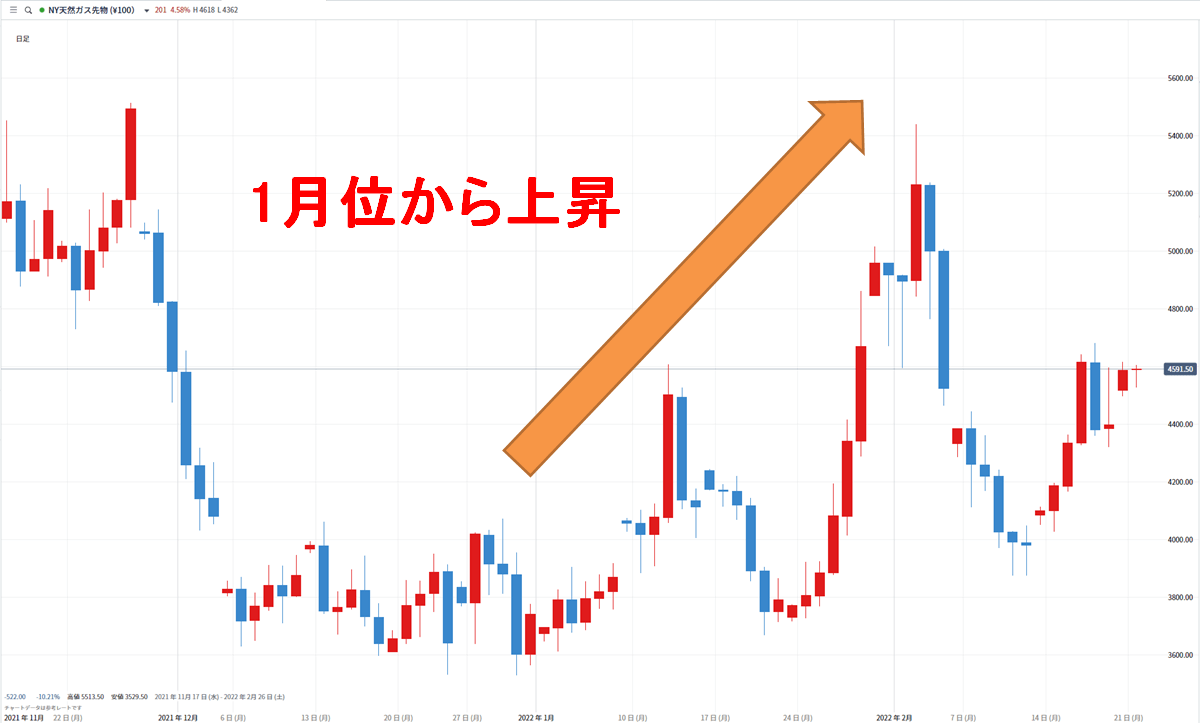

図3 NY天然ガス 先物価格チャート

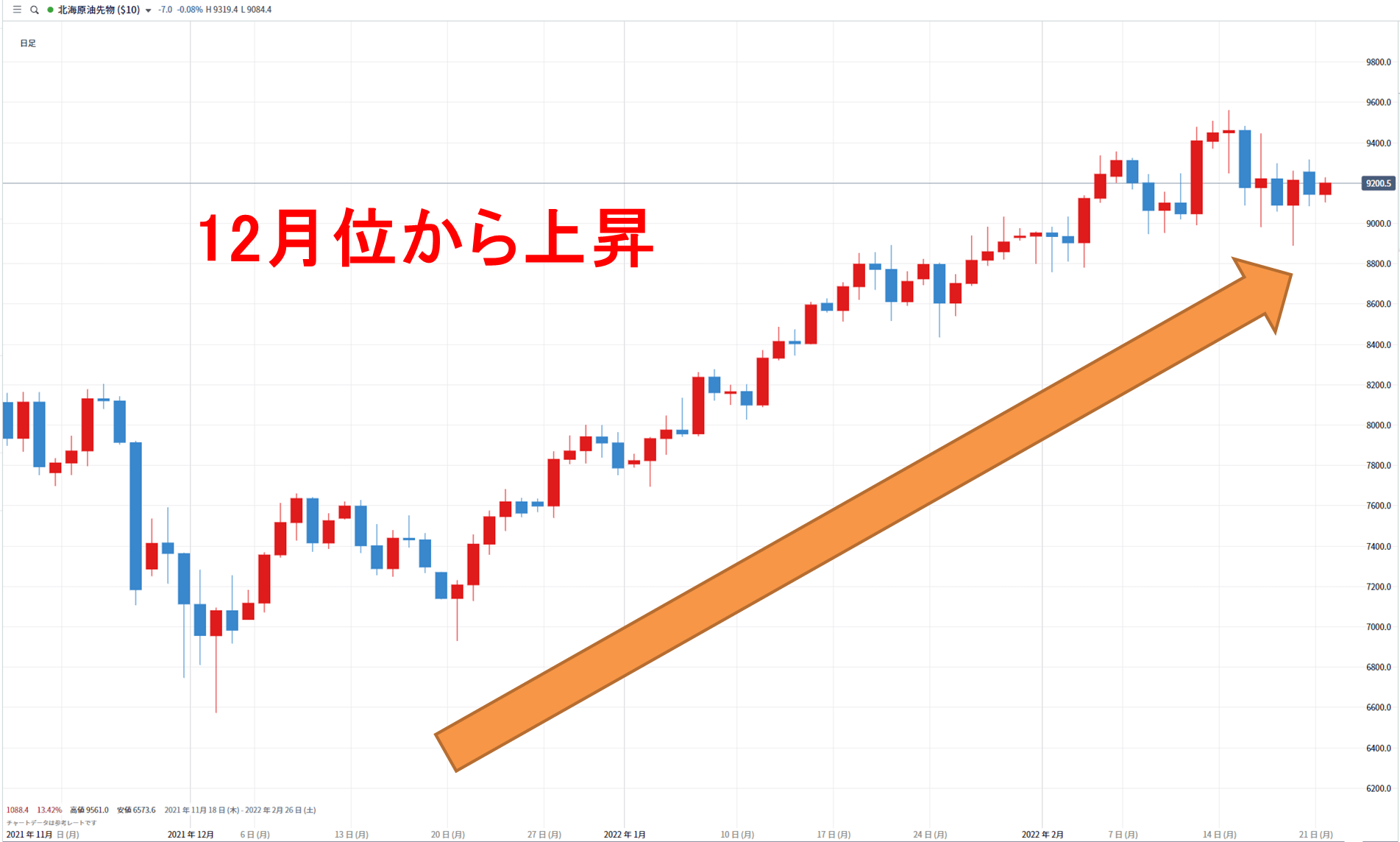

図4 原油 先物価格チャート

天然ガスと原油は、輸出国により価格が違います。オーストラリアのものが見つけられなかったため、図3にNY天然ガス価格のチャートを載せておきますので、大まかな傾向として捉えて下さい。

なお、天然ガスと原油は価格が連動するように恣意的に調整されているため、どちらも同じような値動きになります。

また、フランクリン・テンプルトン・ジャパンの「2022年の豪ドル相場の注目点と展望」には、豪ドル相場とコモディティ価格指数の推移を示すグラフが掲載されています。

このグラフを見ると、対米ドルで見た場合、豪州のコモディティ価格指数(商品先物市場で取引されている、エネルギー、貴金属、穀物、農畜産物などの実物資産の価格指数のこと)が上がるとそれに連動して豪ドルも上がるのがみてとれます。

アメリカは天然ガス、石炭の上位輸出国であるため、それらの価格上昇はアメリカにも好影響を及ぼすはずですが、それでも豪ドルの方が上昇するのです。

ましてや、ニュージーランドでは天然ガスや鉄鉱石などの天然資源がほとんど取れず、主要輸出品目が乳製品、食肉、木材等となっています。乳製品、食肉はオーストラリアも強い分野です。そのため、豪州のコモディティ価格指数の上昇は豪ドル/米ドル以上に豪ドル/NZドルに影響を及ぼし、上昇すると考えられます。

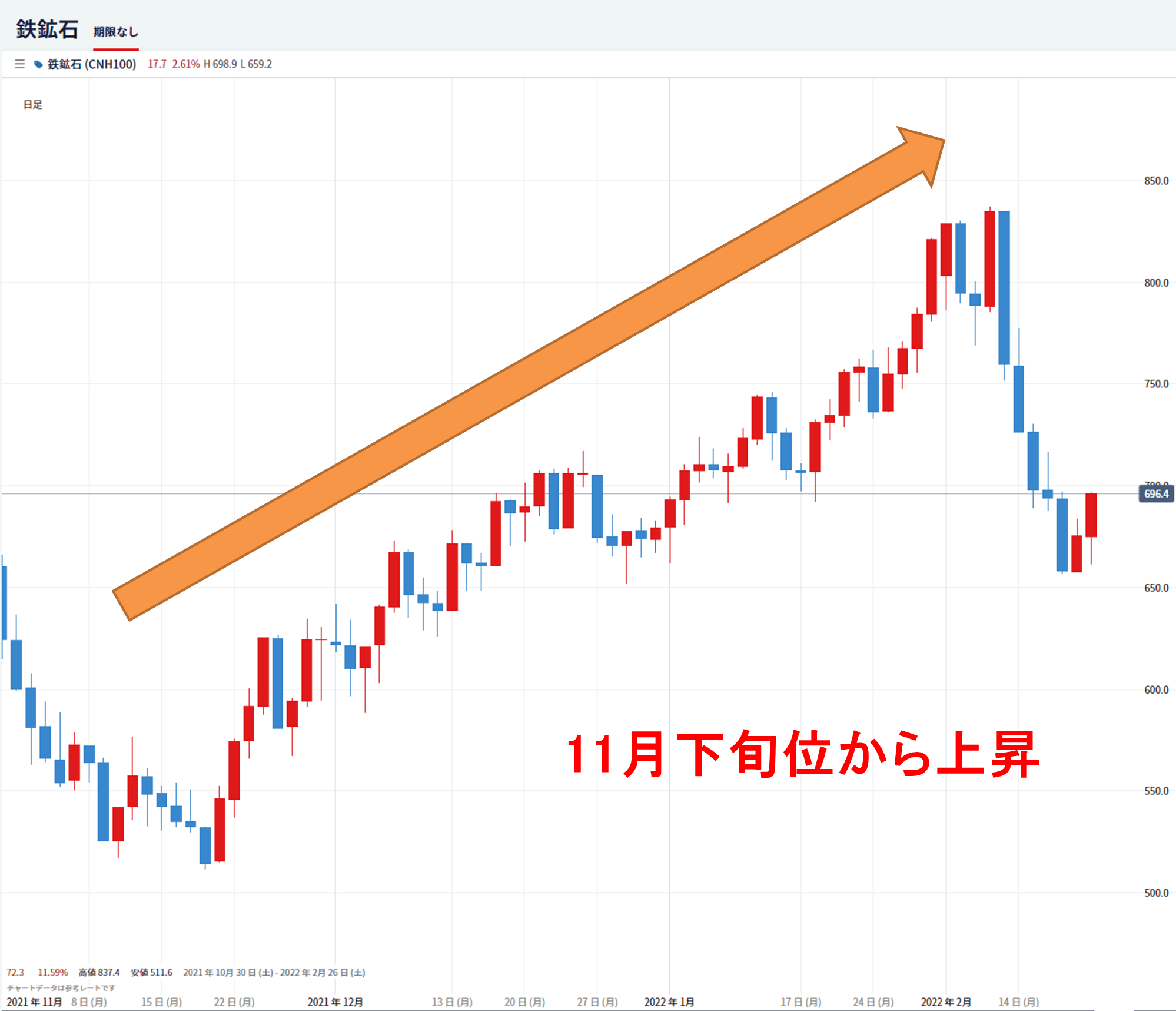

図5 鉄鉱石の価格チャート

図6 石炭価格のチャート

以上の事により豪ドル/NZドルは以前のように政策金利差では動かなくなり、天然資源価格の影響が強くなっているのではないかと推察しました。

私は、この考察をする前に、売りポジションを持ってしまいました。

2/23にニュージーランドの政策金利発表があり利上げ予想が出ています。それでトレンド転換しないか期待しています。(完全なポジショントークです)

一瞬でも下がってくれたら、逃げたいんですけどね・・・

コメント