投資方針

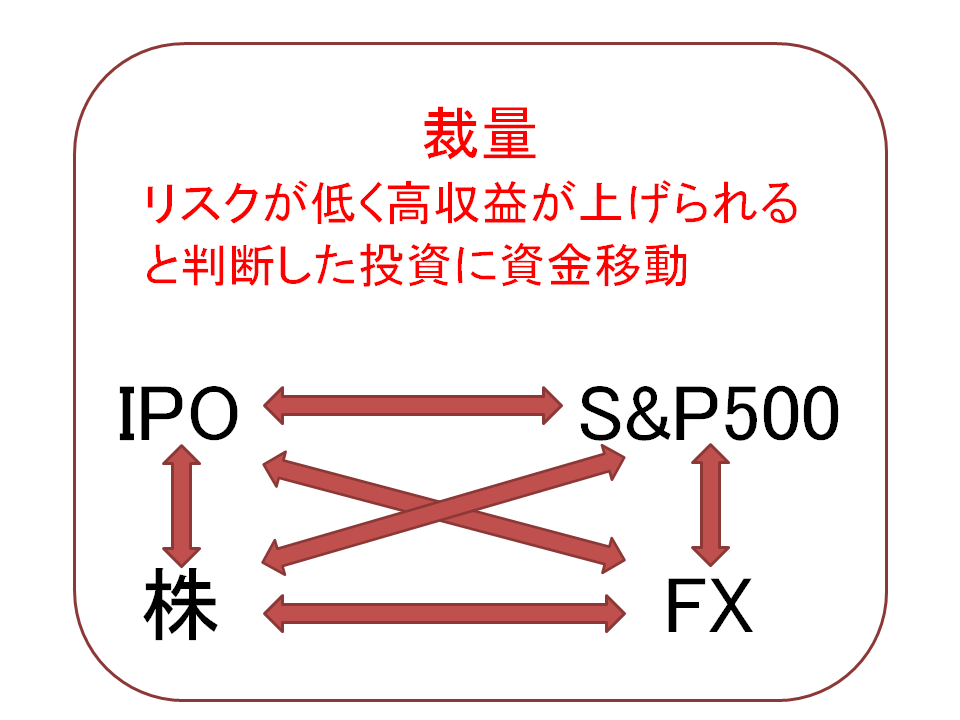

以前は、ポートフォリオで資産割合を決めて運用を行っていました。しかし、IPOの閑散期等は資金が有効活用されておらず、証券口座にお金を入れっぱなしにしているだけでした。これを踏まえ、株価が底を打ったと判断した時等、リスクが低くて高収益が見込めそうな物があったら、それに資金を集中させるために移動します。

裁量とは別枠で、安定した収益を出すための長期投資をドルコスト平均法で行います。

2020年の方針は、株価が堅調に推移する時に有効な米国VIやスワップ狙いの新興国通貨の保有というリスクを取った運用も積極的に取り入れる予定でした。

しかし、2021年は、基本的に資金の70%は手堅い投資を行い、攻めの投資や試行錯誤は30%以内で行う事に変更します。

コロナで世界情勢が一変し、世界各国の政策金利が軒並み低下するなど、以前立てた投資方針では今の状況にそぐわなくなってしまいました。

また、2020年3月にコロナショックで株価が暴落した後、2番底を警戒して様子見していたところ、結局、以前の水準を超えてしまいました。

裁量トレードの勉強中で、経済情勢が不安定な中、大きい資金を動かすのが怖かったこともあります。

上記から結果的に安全を見てゆとりを持って投資したとしても、ある程度のリターンはあったはずなのに、ほぼ1年間の機会損失となってしまいました。

そこで、大きな資金を遊ばせているのはもったいないので、とりあえず、手堅いところに投資し、勉強がてら攻めたり、色々な事を試すのは裁量枠を設け、その範囲内で行う事としました。

もし、裁量が順調に行くようなら、その比率を増やしてリターン向上を狙ってみたいと思います。

主な投資先と概要

投資内容の詳細は別記事にしますので、概要だけをまとめました。

IPO (株)

主にパートナーの資金を中心にIPOをやっていましたが、自分の方でも本腰を入れてやる事にしました。もし、うまく高額当選したら、塩漬け株と利益相殺します。

去年(2020年)の3月は、コロナショックで株価が暴落していたためせっかくのIPOラッシュ時に参戦出来ませんでした。

本格的にIPOをやるのは、今年が初めてなので、どれくらい当選するか検証してみたいと思います。

ただ、運任せの部分が大きいので、あまりにも成果がないようなら他に資金を回すつもりでいます。

また、IPOの資金は余裕資金も兼ねています。

一時的に他の投資で資金が必要になった時は、ここから融通する予定です。

S&P500 (投資信託・ETF・CFD)

S&P500はアメリカ版日経平均のような株価指数です。

アメリカで上場している企業のうち、主要な500社を選出し算出されます。その時価総額はアメリカ株式市場の約80%を占めています。

コロナショックのように一時的に値下がりすることがあっても、配当を含めた長期の成長率は年率約10%近くになっています。

世界一の投資家バフェットも「自分が死んだら、遺産の90%をS&P500で運用するように」と言っています。

今までも投資信託で為替ヘッジをしていないS&P500を積立投資していました。

しかし、コロナの影響で為替の動向が不透明なことから、これに加えて、為替ヘッジをしたETF、レバレッジを掛けたCFDを買っていこうと思います。

投資信託

パートナーの分と合わせて毎月15万円分の積立投資を行っていましたが、

それを月20万円にして、以下のように内容変更します。

【変更前】

<一般NISA口座>

- eMAXIS Slim米国株式(S&P500):5万円

- eMAXIS Slim 全世界株式(オール・カントリー):5万円

<特定口座>

- eMAXIS Slim 米国株式(S&P500):5万円

【変更後】

<一般NISA口座>

- eMAXIS Slim 米国株式(S&P500):10万円

- ひふみプラス:5万円

- ミュータント:5万円

利益率の実績などを考慮し、一部積立内容を変更しました。

コロナショックなどの危機的状況では、インデックスファンドに積立をするより、敏腕ファンドマネージャーの方が利益を出せるのではないかとの思惑もあります。

また、今まで自分の分は、塩漬け株と利益相殺するために、特定口座で投資信託の積立をしていました。それをやめて一般NISA口座でやることにします。

コロナが収束したら、間違いなくバブルが訪れると言われています。今が株の仕込み時だと思うので、税金がかからないNISA枠を活用する事にしました。

私がNISA口座を開設している楽天証券では、そこでIPO取引をすることができません。(証券会社によっては、NISA口座でIPO取引が可能なところもあります。)

そのため、運よく高額IPOに当選したら、それに合わせて塩漬け株を損切する事にします。

豪ドル/ニュージーランドドル(FX)

狭いレンジの中で動くため、FXにしては比較的リスクが少なく、リターンが高い通貨ペアです。

パートナーは手間を省くため、自動売買で行います。

私は、それ以上の利益を狙っていきたいため、裁量でもトライします。

売買ルールを決めようかと思ったのですが、色々な要素が絡み合い、なかなか単純化できるものではないので、毎回、ポジションを持った時と決済した時にその理由を記事にする予定でいます。

なお、自動売買と裁量取引の利益率の比較のため、両方やることも検討しています。

5大商社株(株)

配当狙いで三菱商事、伊藤忠商事、三井物産、丸紅、住友商事の株を買います。

これらは、バフェットが購入したということで株価が上昇しました。バフェットは株の長期保有を基本スタンスにしているので、これからも伸びる可能性が高いのではないかとみています。

投資は自己責任で行うものなので、他人が勧めたからと言って安易にやるべきではないですが、実は、以前から目を付けていた銘柄なので、いわゆる「バフェットの肩に乗る」というのをやってみたいと思います。

立会外分売(株)

立会外分売とは、企業や大株主が証券取引所の取引時間外にディスカウント価格で大量の株を売り出すことをいいます。

IPOの閑散期は、証券口座に入れている資金がもったいないので、それを活用する事にします。

良くても数パーセントの利益なので、IPOほど儲かりませんが、当たる確率はそれより高いと言われています。

株の勉強を始めたばかりで、板の見方等もよくわかっていないので、勉強がてらトライしてみるつもりです。

裁量

本やネットで知った、気になる投資にチャレンジしていきます。

今のところ、下記のものを考えています。

- 豪ドル/ニュージーランドドル(FX)

- ドル/円・ユーロ/円・ユーロ/ドル(FX)

- S&P500(レバレッジを掛けたCFD)

- 個別株

止めるもの

米国VI

コロナショックの時に証拠金をかなり入れたのでロスカットは免れましたが、その後の価格調整金で数十万円の損失が出ました。

また、VIX指数が80になった時に、ここが天井だろうと売りを入れたかったのですが、GMOクリック証券では売買規制が行われており、ポジションを持てませんでした。

自分の商品知識が浅く反省しています。

まだまだ、世界情勢も不安定なところがあるため、ひとまず止める事にします。

ユーロ/ズロチ・メキシコペソ

コロナショックにより、各国の政策金利が下がったため、プラススワップがほとんど付かなくなりました。

上記は、新興国通貨なので、有事の際は真っ先に売られ暴落する危険があります。

リスクとリターンの割が合わなくなったと判断しました。

以上が投資全体についての方針です。

コロナもワクチン接種が始まるなど、収束の方向に向かっていますが、まだまだ予断が出来ない状況です。

情勢が変わった場合は、すみやかに見直しを行いたいと思います。

コメント