2022.10.24のJFX LIVE(YouTube)を抜粋しました。今回は、10/21(金)深夜の日銀介入の話がメインになっています。短期予想は鮮度が命なので取り上げていません。

なお、YouTubeのタイムスタンプ(再生開始時間)からJFXの動画にジャンプします。

日銀介入関連

日本時間で介入しなかった理由

薄くなる時間帯を待っていたと思う。欧州、米国時間でどれくらい円安が進行するか見て、ロングを積ませてから介入した方が効果的だと判断したのだろう。ニックさんの記事(注)が出た1時間後に介入だったのでベストタイミングだった。

イエレンさんは「為替のレートはマーケットで決まるべき」、バイデンさんは「ドル高容認」の発言をしていた。そのため、「金利が思ったほど上がらないかもしれない」とドル売り要因が出るタイミングでやらないと、G20で公表されていないコメントがあったのではないかと邪推される。

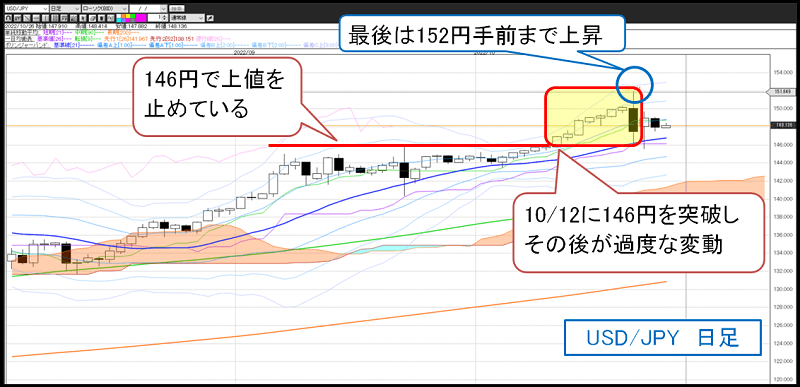

151円台になっても介入しないまま、もし、152円を突破されたら、155円が見えてくる状況だった。それを十分に引きつけた上で152円には乗せずに介入し、146円20銭まで落としたことで、今の「151円台後半は行き過ぎですよ」というアナウンスメントをした。

さらに、本日(10/24)8時半過ぎに146.56円まで介入で落ちた。10/21(金)の安値(146.20円)を突破して145円台まで押し下げたということが大きいと思う。

そして、以下の事を世界に知らしめた。

- 深夜や朝9時前に行うことで、東京時間だけでなく24時間介入する意思表示。

- 「アメリカに忖度して介入できない」という疑念を払しょく。

- 「外貨預金の金額で考えて何回も介入できない」という意見の否定

長期国債は米国の金利が跳ね上がるために売れないが、短期国債なら十分できる。また、スワップ協定を使って、スイス中銀のようにドルを調達することもできる。

神田財務官が「ドルの介入に対する上限を感じたことあるか?」という質問に対して、「ない」とはっきりおっしゃった。これは、当局としても「やると思った場合には金額の糸目を付けずにやる」と言ったのと同じだと感じた。

神田財務官は、溝口善兵衛さんの時代に課長補佐をしていたので、どれだけの金額を介入すれば良いか、どうやってマーケットを反転させたら良いのかを非常によく知っている。

今日も149円ちょうどのところで朝10時から午後3時過ぎまで、まるまる5時間、上値を止めていたのも、指値介入をしていたのではないかという気がする。叩いて売り下がるのではなくて、上値を重たくさせるようなものも取り混ぜて介入しているのではないか。(この場合は1銀行を使ってやる)

YouTubeタイムスタンプ 00:56

介入はKOされた実需の救助?

この項目は、オプション取引についての話です。馴染みのない方もいらっしゃると思いますので、はじめに社長の解説に補足を交えて簡単にオプション取引の説明をします。

なお、オプション取引には、何種類かありますが、ここではバニラオプションのドルコールを例に取り上げます。あまり詳しくないので、違っている場合はコメントにてご指摘下さい。

オプション取引

オプション取引とは、ある投資対象を、あらかじめ決められた価格で売買するための権利を取引するものをいいます。

例えば、輸入業者が、1ドル130円の時、2か月後に135円で買える権利をオプション取引で買ったとします。2か月後、1ドルがいくらになったかにより、以下の対応を取ります。

2か月後、1ドルが140円の場合

オプションの権利を行使して135円でドルを買うことが可能となります。

2か月後、1ドルが132円の場合

オプションの権利を破棄して、実勢レートの132円でドルを買います。オプションを買うために支払った代金(プレミアム)は無駄になってしまいますが、輸入業者などは、これを掛け捨て保険のように使っています。

ノックアウト条項

ノックアウト条項とは、オプション取引に付ける条件のこと。一定の条件を満たした時に権利が消滅します。

たとえば、「1ドルが150円になったらオプション取引をなかったことにする」という条件です。1ドルがいくらになっても135円で買える権利だとオプション料が高くなるので、自分にとって不利な条件を付けることによって、プレミアム(代金)を安くします。

以上の説明を踏まえて、以下の内容をお読み下さい。

介入はドルコールのノックアウトが付いた実需を助けているようにしか見えないのですが・・・

確かそうですね。

オプション取引をするとき、そのままだとプレミアム(代金)が非常に高いので、そこまで円安にはならないだろうと150円なり、151.50円なりにノックアウト条項を付けて購入した人達がいたはずだ。

例えば、135円で買える権利を持っていたが、150円を突破して上がっていったために、オプションが消滅した人がいたと思う。「150円なんて行くはずないから135円で買える」と思っていたのに、15円の差損が出て150円で買わなくてはいけなくなる。

輸入業で買えてない人がいっぱいいて、それを救済する意味合いもあると思う。介入して下げている間に買いなさいということですね。

YouTubeタイムスタンプ 27:23

前回の記事も読むとわかりやすいと思います

介入はお金の無駄遣い?

140.50円を超えて口先介入が効かなくなったら介入。150.50円を超えて噴き上がったら介入。心なしか政治色が強いように思います。外貨準備は将来、有事のときに日本人を守るためのもの。お金の無駄遣いに感じてしまいます。

確かに、無駄遣いという風に見えるかもしれないが、70円台、80円台で買った外債がいっぱいあるので、それを利食うという発想もある。1回売った米債は、下で買っておけばいい。スワップを組んで、それを米債の売り買いに充てれば、現金だけが出てくる。

お金の無駄遣いではなく、ピッチが早すぎるために買えていない輸入が苦しむという状況であればまずい。

円高に行ってどうしようもない時は、輸出企業のために介入で持ち上げて、ドルを買い支えていた時代があった。輸入にだけ手厚くやっているわけではなく、その時その時のマーケットの水準で介入している。

YouTubeタイムスタンプ 29:07

政府系機関を通じた介入

水上さんが、先週の介入はGPIFなど政府系機関を通じてドル売り介入した可能性があって、この場合は介入額を公表する必要がないそうですが、こんなやり方は過去にもあったのでしょうか?

ドル買い介入の時、頻繁にやっていた。

GPIF(年金)が出る前から、農林中金、郵便局(かんぽ)など準公的なところに買わせていた。準公的というのは、財務省(旧大蔵省)に対して忖度してくれるような先のこと。

あとは、民間になるが生保に「この辺でお売りになった方がよろしいのではないですか」とか「外債投資はどうなっていますか」などという話もする。

ドル売り介入の時は、日銀や財務省が名だたる輸出メーカーに「この辺は、先物の予約はお売りにならないのですか?」と電話をかけていた。(小林社長の銀行員時代の顧客から複数の証言あり)

これは、民間を通じて売れという話。GPIFやかんぽがやった場合は、平衡操作の実施状況には関係なく公表しない。

YouTubeタイムスタンプ 38:57

介入時のクロス円の動き

10/21(金)の夜、ドル円とユーロ円が同じ動きしていたのですが、ユーロ円も介入しているのですか?

介入はしてないと思う。ユーロ円の介入をやったことがないわけはないが、今はやってないと思う。

対ドルがほとんど変わらないのであれば、ユーロ円、ポンド円、豪ドル円、NZドル円などのクロス円は、全部、ドル円の変動にシンクロして動く。

YouTubeタイムスタンプ 41:07

以下の記事も読むとわかりやすいと思います

もう一発介入がくる?

自分もあまり高いところは買いたくない。148円台の後半といえども介入がくれば、バーンと飛ばされるから、買いは指さない方が良いと思う。

YouTubeタイムスタンプ 1:02:10

10/24朝の下げは介入?

10/24の朝の下げは、一方通行の行って帰ってではなく、僅かにひきつけながら値段を押し下げて行っていたので、多分介入っぽいですよね。

そう思う。

普通は、売り叩く場合でも高く売った方が当然儲かる。それが、レートに関係なく無茶苦茶下まで売っていった。人の玉だったらできるが、自分のポジションだったら、戻り売りをしたいので、そんなやり方はしない。

介入は、収益とか関係なく「現状の水準はダメ」ということをマーケットに知らしめるためのものなので、本数を吐いていく形になる。

YouTubeタイムスタンプ 1:09:16

10/21・24の介入を考察

今日(10/24)は、149.70円位まで上がったのを145円台まで介入で押し下げた。黙っていたら150円に行ってしまうので、「149円台は許さない」という意図があって、それを阻止した。

10/21(金)は、23時半過ぎに介入したが、絶妙なタイミングだったと思う。

ニューヨーク時間になり、始めは警戒していた。しかし、152円手前で揉み合って、もう大丈夫だろうと買い上がってきたところをカウンターパンチで実行した。ロンドンフィッシング(注)がその場にあり、マートがスカスカ過ぎてもダメ。気を抜いた時に介入したので上手いタイミングだったと思う。

YouTubeタイムスタンプ 1:17:29

次はどの位で介入を意識?

今日の高値が149.71円だったが、150円があったとしたら介入を意識する。現在レートの149.42円ぐらいで止まっている限りにおいてはないだろうと思う。

YouTubeタイムスタンプ 1:10:15

単独介入は押し目の養分?

これはもう、当局も百も承知だと思うが、買えていない輸入に買わせることも大事。

YouTubeタイムスタンプ 1:17:12

日銀が過度な変動を作っている?

投機筋を中心に、過度な変動を繰り返しているから、それを元の水準へ戻すというのが介入だと思う。10/12に今までの高値を超えて146円を突破した。そこから、ずっと陽線になっている。だから、介入で10/12の水準に戻した。

YouTubeタイムスタンプ 1:22:40

日銀介入以外の解説

朝、スプレッドが開く理由

朝方はやられたくないので、銀行がスプレッドを広く出すため。

月曜日、早朝のシドニー時間は流動性がないので、いくらが本当のレートなのか誰もわからない。

銀行はリスクを取りたくないので、叩かれた時に、カバーが出来ないのならレートを出したくない。銀行は、常にBIDとASK(売値と買値)を出さないといけないというわけではなく、荒れた瞬間に自分のレートを消すことができる。

シドニー、ウェリントン時間にはメジャーな銀行が4~5行しかなく、東京、香港、シンガポールが始まり相場が熱くなっていく。

始めは、2銭開きとかのレートにしておいて、時間とともに、「そんなに広くないだろう」という銀行が出てきてスプレッドが狭くなっていく。

YouTubeタイムスタンプ 08:30

先週のドル安は一時的で戻る?

10/21(金)にWSJ記事などにより突然ドル安になりました。しかし、もう今日は、ポンド以外のドルストレートは下落、ドル高になっています。結局、先週のドル安は一時的なものだったのでしょうか?米国債金利もまた上昇して元にもどるでしょうか?

流れから言ったら、「ドル金利が思ったほど上がらない可能性がある」という観測記事でとりあえず、ドル買い(売りの言い間違い?)要因になる。

では、欧州、イギリス、日本の金利がアメリカほど上がるかといったら、それはない。「12月の政策金利の引上げが0.75%ではなく、0.5%かもしれない」くらいであるならば、まだ、ドル買いになるだろう。

要するに、金利が広がる方向で間違いないので、押し目買いになると思う。

YouTubeタイムスタンプ 13:45

160円に行く可能性はあるか?

全くないわけではないが、当然、何度も介入があって、行きつ戻りつをやりながらだと思う。それでも、介入ではトレンドを変えられないことは間違いない。結果的には、次の介入ポイントを待ったら、4~5円上げられたということもあるかもしれない。

ピンポイントに150円で止めることはしないだろう。152円で止めようとするかもしれないが、止まらずに行ってしまうかもしれない。

YouTubeタイムスタンプ 44:49

トレンド転換のきっかけは何?

一番大きいのは円金利。それが上昇しなくては、本格的なトレンド転換にはならない。0.25%の指値オペをやめるとか、幅を持たせるとかすれば一気に円高に動く(一瞬、0.25%を超えることもあった)。

円金利が上がる前提になれば、足の速いファンドが円キャリートレードを止めてくるなど、色々変わってくると思う。

中国バブル崩壊は、当然、世界的なスローダウンになるし、欧州銀行の破綻などもあるかもしれない。

しかし、一番大きいのは、以下のような流れだ。

アメリカの株式が崩れる

↓

全部米債に流れる

↓

米債価格が高騰する

↓

長期債の利回りが低下する

↓

ドル売りになる

この時に、円金利を上げて、介入すれば、トリプルの効果が出る。合気道のように、自分の力だけでなく、相手の力も使えばドルを投げ飛ばせるかなと思う。

YouTubeタイムスタンプ 1:15:05

コメント